来源:市值风云

独占全球HMB半壁江山,仍要看大客户脸色。

作者 | 萧瑟

编辑 | 小白

HMB(beta-hydroxy-beta-methylbutyrate)全称β-羟基-β-甲基丁酸,是亮氨酸的一种代谢中间产物,能够在促进蛋白质合成的同时减少肌肉蛋白分解流失,具备提升机体功能、加速康复等作用。

作为一类创新营养素,HMB的市场需求最早出现在欧美国家,在我国的商业化进程则相对较晚,2011年方才被卫生部批准成为新资源食品。

不过在原材料生产环节,如今我国已占据全球市场90%以上的份额,是HMB原料的主要产地。

风云君注意到,一家以HMB生产为标签的公司——技源集团正在闯关在沪市主板IPO,由东方证券担任保荐人,目前处于问询阶段,今天就带各位一起来看看。

市占率超5成,但业绩停滞不前

技源集团注册于江苏省江阴市,但严格来说也是一家外资企业。创始人周京石拥有美国国籍,周京石、龙玲夫妇二人当前能够控制公司84.5%的表决权。

在招股书中,技源集团高调地将自己标榜为“全球 HMB 营养素产业化最主要的技术创新推动者”。

(来源:技源集团招股书)

风云君查了一下,早在1995年HMB就通过了美国FDA的GRAS评估,1997年又获欧盟批准用于普通食品原料,而技源集团2002年方才成立,这里的说辞显然有吹牛的成分。

不过若说自己是全球HMB领域的绝对龙头也并不算过分,2021至2023年,技源集团HMB产品在全球范围内的市占率分别约为69.85%、65.80%和52.27%,占据了全球HMB市场的主要份额。

且HMB同样是技源集团旗下众多营养补充剂中的最大单品,近年来的营收贡献约在3成左右。

仅靠不足3亿的营收规模就能占据全球市场半壁江山,可以看到这一单品的市场空间实际上并不大。

(来源:技源集团招股书)

营养原料类产品中,氨基葡萄糖(氨糖)是技源集团的另一大单品。

氨糖同样作为一类创新营养素,是人体关节软骨基质中合成蛋白聚糖所必需的物质,在国内的应用较HMB要早一些,目前已有健力多、益节、澳佳宝等初具规模的品牌。

从过去三年的数据看,两类营养原料产品的销售收入也并非持续增长的状态,销售收入和毛利率的波动十分明显,终端消费市场都不算成熟。

制剂类产品则是通过对营养原料加工得到的终端产品,可以直接提供给服务对象使用,直接面向消费者。

技源集团这块业务的主要内容是给客户提供合同生产服务,说白了就是给别人代工,自有品牌的收入较低,2023年为3,414.11万元,仅占制剂收入的12.2%、总营收的3.8%。

对于自有品牌的发展,技源集团还尚未制定相应的发展规划,当前还是以卖原材料和代工服务为主,还处在给终端客户打工的阶段。

(来源:技源集团问询回复)

不过从毛利率看,打工的回报也是很香的。

2024年上半年,技源集团综合毛利率约有45%的水平,其中营养原料业务毛利率超过50%,核心单品HMB更是超过了60%。

(来源:技源集团招股书)

2023年,技源集团在几乎没有举债的情况下,仍实现了22.5%的ROE,这或许是技源集团冲击主板市场的底气所在。

2023年末,技源集团资产负债率为24.3%、有息负债率为5.6%。

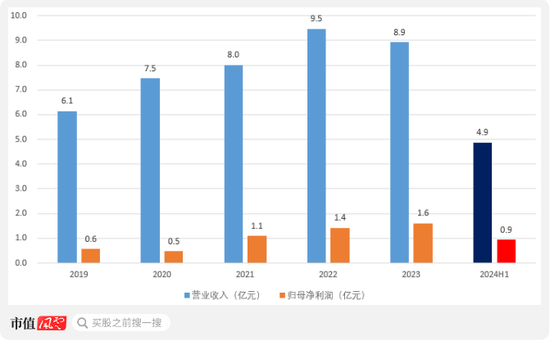

但有些尴尬的是,2023年技源集团的总营收还不足10亿,净利润也只有不到2亿的水平,这样的业绩规模,着实很难让人把它与主板突出的“大盘蓝筹”特色联想到一起。

(来源:技源集团招股书,制图:市值风云APP)

而且最关键的问题在于,近些年来业绩规模也是停滞不前,2023年在HMB市场需求下滑的情况下,收入端还出现了同比下滑。

如何实现增长,成为摆在技源集团面前的一道难题。

核心产品依赖雅培,遭汤臣倍健抛弃

分地区来看,技源集团有超9成以上收入来自境外市场。

(来源:技源集团招股书,制图:市值风云APP)

这点从技源集团的客户结构也可见得,过去几年内雅培集团(ABT.N)、Blackmores、Nutramax、PharmaCare四家境外药企的合计收入贡献均接近5成。

(来源:技源集团招股书)

尤其是其中的雅培集团,虽说销售占比仅有20%左右,但却是HMB产品的主要客户。2021至2024上半年,技源集团向雅培的销售收入占HMB业务收入的比例分别为74.12%、69.26%、64.69%和73.35%。

很明显,与雅培间的合作关系是影响技源集团业绩重要因素。

据招股书披露,双方签订有长期合作框架协议,但协议即将在2025年3月到期,即便延长后也将在2027年到期。

(来源:技源集团问询回复)

而雅培作为市值千亿美元的医药巨头,2023年营养品业务大类收入为81.54亿美元,技源集团的HMB在其中占比微乎其微。

双方完全不对等的地位,也使得技源集团在合同中处在劣势的一方,其中最明显的莫过于雅培可以要求技源集团不得向其竞争对手销售HMB产品这一条。

这种排他性协议使得技源集团不得不放弃部分下游企业的HMB产品需求,本就不大的业务增长空间进一步受限,2023年全球市占率的下滑或许便与此相关。

且在问询回复中,技源集团还披露了对雅培售价低于其他客户的情况,可见在议价环节中也处于弱势地位。

(来源:技源集团问询回复)

境内业务方面,技源集团近年来呈现出持续萎缩的状态,其中主要原因是对国内第一大客户汤臣倍健(300146.SZ)销售收入的下滑,2021-2023年间蒸发了93.9%。

(来源:技源集团问询回复)

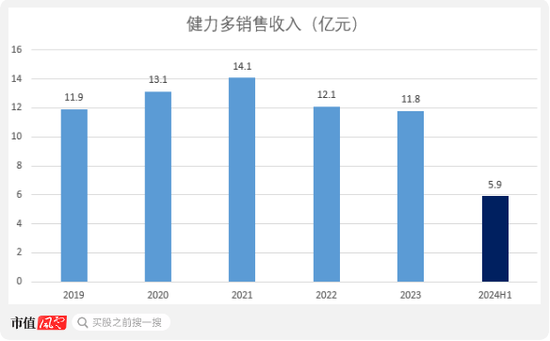

汤臣倍健主要向技源集团采购氨糖和硫酸软骨素,并最终用于旗下“健力多”品牌关节健康产品的生产。

根据汤臣倍健的年报,近两年来健力多产品销售收入同样有所下滑,2021至2023年间自14.08亿降至11.79亿,但16.3%的降幅与对技源集团采购额的下滑幅度相差甚远。

显然汤臣倍健抛弃了技源集团,转而选择了新的供应商。

(来源:汤臣倍健公告,制图:市值风云APP)

过于依赖大客户的劣势,在技源集团的身上被展现的淋漓尽致。直到2023年,来自Nutramax的订单拟补了这部分业绩波动。

实控人圈钱不手软,募投项目合理性存疑

技源集团的募投项目能否成为破局关键呢?

此次IPO计划募资总额共6.03亿,包含两处新增产能,一处研发中心,以及1.5亿的补流。

(来源:技源集团招股书)

其中投资额最高的营养原料生产基地项目,具备300吨硫酸软骨素、10吨7-Keto和100吨N-乙酰氨基葡萄糖,以及最重磅的1,200吨HMB年产能。

截至2024年中,技源集团已有的HMB产能也不过1,050吨(年化),且上半年产能利用率已高达116%。

只看这三组数据看,技源集团确实急需IPO募资扩产以缓解产能紧张局面。

(来源:技源集团招股书)

但风云君注意到,2022年末技源集团的HMB产能高达1,650吨,至2023末方才降至1,050万吨,原因是对江阴生产基地HMB精油生产线进行停工大修及自动化改造。

若更新完毕后这600万吨产能释放出来,应付当前需求绰绰有余,1,200吨的翻倍式扩产就很没必要了。

假定技源集团2025年IPO,按照招股书中2年的建设进度,2027年HMB总产能将达到2,850吨,这个数字是2023年市场空间的1.7倍。

即使按照招股书中的预测值,2027年HMD的全球市场需求也不过2,570万吨,届时产能消纳无疑会是个难题。

(来源:技源集团招股书)

至于1.5亿的补流项目也没有合理性可言。

截至2024年中,技源股份账上货币资金有2.10亿,而银行贷款仅有约3,000万,此外还有5,000余万的银行理财。

都有闲钱买理财了,为何还要补流呢?

风云君还发现,2021年9月起为优化股权结构,技源集团陆续引入了11家外部投资者,但形式以股份转让为主,这期间的转让款算下来有2.42亿,且多数转让款都进了实控人夫妇的腰包。

假如是采取定增形式让这笔钱流到公司账上,当前技源股份的货币性资产将有超过5亿的规模,即便不IPO也足够将其他3个募投项目包圆了。

(来源:技源集团问询回复)

最后来看下研发中心项目,技源集团计划构建包括“化学室、分析室、制剂室、植物化学室、药理、毒理室、细胞分子学室”在内的综合技术创新中心,改善公司研发和实验条件。

不过从往年数据看,技源集团并不以研发方面见长,每年研发费用投入约在4,000万左右,研发费用率也不足5%。

(来源:Choice终端,制图:市值风云APP)

更何况技源集团的研发团队构成中,甚至有近6成研发人员的学历不足本科。为这样的草台班子募资近1亿,到底有多少能用在刀刃上呢?

(来源:技源集团招股书)

仅对雅培等供应商来讲,技源集团算得上一家优秀的供应商,不过若要成为“大盘蓝筹”,或许还有很长的路要走。

终端消费市场不成熟、自有品牌羸弱、严重依赖大客户、国内业务受挫、贸易摩擦加剧……现阶段技源集团的瑕疵还是相当明显的。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

标签: 2024新奥免费资料 新澳精准免费资料大全 新澳好彩免费资料查询新版本